Case Study von Deloitte: Footloose

Lustre – stock.adobe.com

In dieser Fallstudie von Deloitte analysierst du den Markt für Arbeits- und Freizeitstiefel und unterstützt ein Schuhunternehmen dabei, die passende Wachstumsstrategie zu entwickeln.

![Logo von Deloitte [© Deloitte]](https://www.e-fellows.net/uploads/NEU-Medienbibliothek/Logos/Unternehmen/freigestellt/_logo/Deloitte-Partner-Logo-520x292-mit-Rand-Edited.png)

Case Study von Deloitte

Als eines der international führenden Prüfungs- und Beratungsunternehmen bietet Deloitte eine Vielzahl von Einstiegs- und Aufstiegsmöglichkeiten in den Bereichen Audit & Assurance, Risk Advisory, Tax & Legal, Financial Advisory und im Consulting. Weitere Infos zur Karriere bei Deloitte

Hintergrundinformationen

Duraflex ist ein deutsches Schuhunternehmen mit einem Jahresumsatz im Herrenschuh-Segment von ca. 1 Milliarde Euro. Für den Großteil ihres Volumens fokussierten sie sich bisher auf die Sparte Stiefel. Auf diesem Markt konkurrieren sie mit drei anderen großen Wettbewerbern. Zusammen repräsentieren diese vier Marken etwa 72 Prozent des 5 Milliarden Euro großen deutschen Herrenstiefelmarktes. Die Kategorie Stiefel umfasst vier Unterkategorien: Arbeitsstiefel, Freizeitstiefel, Feld- und Jagdstiefel sowie Winterstiefel.

Arbeitsstiefel sind die größte Unterkategorie und richten sich an Arbeitende, die diese Stiefel in erster Linie für den Einsatz am Arbeitsplatz kaufen. Freizeitstiefel sind die am schnellsten wachsende Unterkategorie und richten sich eher an Angestellte und Studierende, die diese Stiefel für das Wochenende, die Freizeit oder für leichte Arbeiten kaufen. Die vier Hauptwettbewerber auf dem Markt sind Badger, Duraflex, Steeler und Trekker.

Hinweis

Arbeitende entrichten in der Regel manuelle oder industrielle Arbeit und benötigen oft spezielle Arbeits- oder Schutzkleidung, die etwa alle sechs Monate ausgetauscht wird. Angestellte führen im Allgemeinen Wissensarbeit aus, z. B. in Fach-, Führungs- oder Verwaltungspositionen.

Wettbewerbsumfeld

Badger und Steeler sind beide im Bereich Arbeitsstiefel gut etabliert, haben eine lange Geschichte und sowohl eine starke Markenbekanntheit als auch Glaubwürdigkeit unter Arbeitenden. Auf der anderen Seite steht Trekker, ein starker Akteur auf dem Markt für Freizeitstiefel, aber schwach im Bereich Arbeitsstiefel. Duraflex hingegen ist eine Mischung aus beiden und hat sowohl bei Arbeits- als auch bei Freizeitstiefeln einen bedeutenden Anteil.

Historisch gesehen hatte Duraflex eine noch stärkere Position im Bereich der Arbeitsstiefel. Doch seit 2016, als das Unternehmen begann, Freizeitschuhe zu verkaufen und sich auf die Wachstumschancen bei Freizeitstiefeln zu konzentrieren, ist der Absatz der Duraflex-Arbeitsstiefel-Linie stetig zurückgegangen. Außerdem wurde Badger etwa zur gleichen Zeit, als Duraflex seinen Schwerpunkt verlagerte, zu einem viel durchsetzungsfähigeren Konkurrenten auf dem Arbeitsstiefelmarkt und erhöhte seinen Marktanteil in nur drei Jahren auf 43 Prozent.

Im Herbst 2019 brachte Badger eine neue Linie von preisaggressiven Arbeitsstiefeln auf den Markt. Der große Erfolg dieser Linie hat das Management von Duraflex dazu veranlasst, seine Position bei Arbeitsstiefeln neu zu bewerten. Mit begrenzten zusätzlichen Ressourcen muss das Management nun entscheiden, ob es seine Bemühungen darauf konzentrieren soll, mit Badger im Bereich der Arbeitsstiefel zu konkurrieren oder seine Ressourcen für die weitere Stärkung seiner Position bei Freizeitstiefeln einzusetzen.

Im Januar 2020 beauftragte Duraflex ein führendes Beratungsunternehmen mit der Durchführung von Recherchen, um das Management bei seiner Entscheidungsfindung zu unterstützen. Um eine fundierte Empfehlung abgeben zu können, erkannten die Berater, dass sie Informationen sammeln mussten, die es ihnen ermöglichen würden, den Markt einzuschätzen und die Wettbewerbsposition von Duraflex besser zu verstehen. Als erstes entwickelten die Berater eine 20-minütige quantitative Telefonumfrage, die unter 500 zufällig ausgewählten Verbrauchern in den sechs Hauptregionen des Landes durchgeführt wurde. Darüber hinaus führten die Berater eine interne Kosten- und Preisanalyse für Duraflex Arbeits- und Freizeitstiefel-Linien durch. Die Marktpreisanalyse zeigte, dass Duraflex sowohl bei den Freizeit- als auch bei den Arbeitsschuhen am oberen Ende des Marktes konkurriert.

Datenmaterial

Deloitte

Deloitte

Deloitte

Deloitte

Deloitte

Aufgabenstellung

Arbeite diese Fragen anhand der vorangegangenen Informationen selbständig durch:

- Wie groß ist der Markt für Arbeitsstiefel (ausgedrückt in Euro)? Erzielt Duraflex mehr Umsatz mit Arbeitsstiefeln oder mit Freizeitstiefeln? Zur Musterlösung

- Erkläre, warum Badger auf dem Markt für Arbeitsstiefel besser abschneidet als Duraflex. Zur Musterlösung

- Welche Änderungen würdest du für die Arbeitsstiefelstrategie von Duraflex empfehlen? Warum? Würdest du empfehlen, eine Stiefel-Linie mit Untermarke einzuführen? Zur Musterlösung

Musterlösung Frage 1

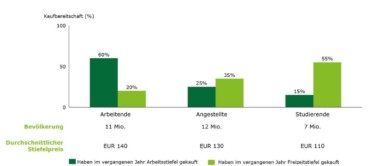

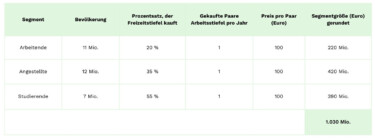

Nimm zur Bearbeitung der ersten Frage "Abbildung 2: Kaufbereitschaft für Stiefel nach Bevölkerungssegment (männliche Bevölkerung)" zu Hilfe. Zunächst wird die Größe des Marktes für Arbeitsstiefel ermittelt. Dies kann unter Anwendung folgender Gleichung erfolgen:

▶ Größe des Arbeitsstiefelmarktes in Euro = (durchschnittlicher Arbeitsstiefelpreis) × (prozentualer Anteil der männlichen Bevölkerung, der im vergangenen Jahr Arbeitsstiefel gekauft hat) × (Gesamtbevölkerung für das Segment) × (Anzahl der im Jahr gekauften Paare)

Abbildung 2 kann die Bevölkerungszahl der drei Segmente (Arbeitende, Angestellte, Studierende) und der prozentuale Anteil derjenigen, die Arbeitsstiefel gekauft haben, entnommen werden. Nun muss zusätzlich noch die Anzahl der verkauften Stiefel und der Durchschnittspreis für jedes Paar ermittelt werden. Dafür müssen einige Annahmen getroffen werden:

Durchschnittliche Anzahl der gekauften Paare pro Jahr und Kunde:

- Für Arbeitsstiefel wissen wir, dass Arbeitende im Durchschnitt zwei Paar pro Jahr kaufen (aus Einleitung)

- Angestellte und Studierende, die Arbeitsstiefel kaufen, verwenden diese wahrscheinlich weniger intensiv und seltener und kaufen daher wahrscheinlich nur ein Paar pro Jahr

- Für Freizeitstiefel können wir eine begründete Annahme treffen, da wir wissen, dass Freizeitstiefel hauptsächlich für Wochenenden und leichte Arbeiten gekauft werden (aus dem Text), sodass die durchschnittliche Anzahl von Paaren nicht höher sein sollte als bei Arbeitsstiefeln aus Anlage 1 (d. h. ein Paar pro Jahr)

Durchschnittspreis pro Stiefelpaar:

- Arbeitsstiefel kosten mehr (vgl. Arbeitende vs. Studierende), daher sollte der Durchschnittspreis höher sein als der Durchschnittspreis, der von Arbeitenden gezahlt wird (150 Euro ist angemessen); Freizeitstiefel sollten günstiger sein als der Durchschnittspreis, der von Studierenden gezahlt wird (100 Euro ist angemessen)

Mithilfe der soeben getroffenen Annahmen kann die Größe des Arbeitsstiefelmarktes mit folgender Rechnung ermittelt werden:

▶ Größe des Arbeitsstiefelmarktes = (150 Euro × 60 % × 11 Mio. × 2) + (150 Euro × 25 % × 12 Mio. × 1) + (150 Euro × 15 % × 7 Mio. × 1) = 2.588 Mio. Euro

Alternativ bietet es sich an, alle Werte vor der Berechnung in einer Tabelle zur einfachen Übersicht zusammenzufassen:

Der zweite Teil der ersten Frage erfordert die Gegenüberstellung des Umsatzes, welchen Duraflex mit Arbeits- und Freizeitstiefeln erwirtschaftet.

Hinweis

Für den zweiten Teil der Fragestellung wird zunächst die Größe des Freizeitstiefelmarktes analog zur Größe des Arbeitsstiefelmarktes ermittelt. Danach wird der Umsatz von Duraflex auf beiden Märkten errechnet, indem der Marktanteil von Duraflex mit der Marktgröße für Arbeits- und Freizeitstiefel multipliziert wird. Die Marktanteile von Duraflex sind in Abbildung 1 dargestellt.

Analog zur Ermittlung der Arbeitsstiefelmarktgröße können die Angaben zur Bevölkerungszahl für die drei Segmente Arbeitende, Angestellte und Studierende und der prozentuale Anteil der männlichen Bevölkerung, der Freizeitstiefel gekauft hat, Abbildung 2 entnommen werden. Somit ergeben sich folgende, für die Berechnung der Freizeitstiefelmarktgröße relevante Werte:

Auf Basis dieser Werte erhalten wir durch folgende Rechnung eine Freizeitstiefelmarktgröße von 1.025 Mio. Euro:

▶ Größe des Freizeitstiefelmarktes = (100 Euro × 20 % × 11 Mio. × 1) + (100 Euro × 35 % × 12 Mio. × 1) + (100 Euro × 55 % × 7 Mio. × 1) = 1.025 Mio. Euro

Um die Frage zu beantworten, ob Duraflex mehr Umsatz mit Arbeits- oder mit Freizeitstiefeln macht, wird abschließend der Marktanteil von Duraflex an beiden Märkten berechnet:

▶ Duraflex Umsatz; Arbeitsstiefelmarkt = 16 % × 2.588 Mio. Euro = 414 Mio. Euro

▶ Duraflex Umsatz; Freizeitstiefelmarkt = 40 % × 1.025 Mio. Euro = 410 Mio. Euro

Daraus lässt sich schlussfolgern, dass Duraflex den größten Teil seines Umsatzes mit Arbeitsstiefeln erzielt, auch wenn die Einnahmen des Unternehmens zwischen beiden Märkten fast gleichmäßig verteilt sind.

Die optimale Antwort auf Frage 1

Der Arbeitsstiefelmarkt hat eine Größe von ca. 2,6 Mrd. Euro und ist somit im Vergleich zum ca. 1 Mrd. Euro großen Freizeitstiefelmarkt mehr als doppelt so groß. Duraflex erwirtschaftet pro Jahr 414 Mio. Euro mit Arbeitsstiefeln und 410 Mio. Euro mit Freizeitstiefeln. Das bedeutet, dass Duraflex etwas mehr Umsatz mit Arbeits- als mit Freizeitstiefeln erzielt. Eine wichtige Erkenntnis ist, dass der mit Arbeits- und Freizeitstiefeln erzielte Umsatz sich nicht wesentlich unterscheidet.

Lösungen zu finden, macht dir Spaß? Dann wirf einen Blick auf die offenen Stellen bei Deloitte

Musterlösung Frage 2

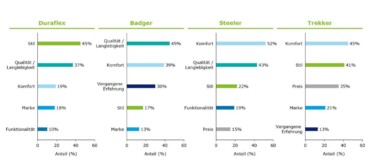

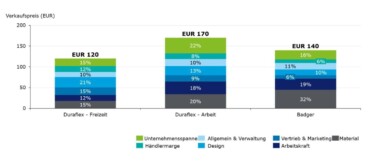

Zur Bearbeitung von Frage 2 solltest du dir "Abbildung 3: Distributionskanäle (in Prozent) nach Marke", "Abbildung 4: Kaufkriterien nach Marke" und "Abbildung 5: Verkaufspreis ausgewählter Stiefel, aufgeteilt nach Preiskomponenten" ansehen. Zum Datenmaterial

Tipp von Deloitte

Auch wenn du viele gute Ideen zur Beantwortung dieser Frage hast, wirst du ohne Struktur nicht beeindrucken. Du brauchst keinen formalen Rahmen; geh einfach methodisch und organisiert vor und fass deine Ergebnisse am Ende zusammen!

Gemäß der vorliegenden Daten und dem, was aus der Aufgabenstellung über die Branchendynamik bekannt ist, kann die Analyse in vier Hauptbereiche aufgeteilt werden, die weitere Untersuchungen erfordern:

- Vertrieb

- Einkaufskriterien nach Marke

- Preisgestaltung

- Kostenanalyse

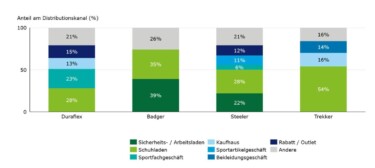

Vertrieb

- Duraflex wird nicht dort verkauft, wo Arbeitsstiefel gekauft werden. Abbildung 3 zeigt, dass die Stiefel von Badger und Steeler häufig in Sicherheits-/Arbeitsläden gekauft werden, während Duraflex in diesen Kanälen keine nennenswerte Präsenz hat

- Daher muss Duraflex den Vertrieb ausweiten, wenn es seinen Anteil erhöhen will; Duraflex muss Regalplatz in den relevanten Kanälen bekommen

Einkaufskriterien nach Marke

- Abbildung 4 zeigt, dass die zwei für die Kunden wichtigsten Kaufkriterien von Badger-Arbeitsstiefeln "Qualität/Langlebigkeit" (45 Prozent) und "Komfort" (39 Prozent) sind. Das Gleiche gilt für Steeler-Arbeitsstiefel. Dies scheinen also kritische Kriterien für den Arbeitsstiefelmarkt zu sein

- Die Hauptgründe für den Kauf von Duraflex-Stiefeln sind jedoch "Stil" (45 Prozent) und "Qualität/Langlebigkeit" (37 Prozent). Das Kaufkriterium "Komfort" belegt mit 19 Prozent im Falle von Duraflex nur Platz 3

- Duraflex scheint somit nicht alle Bedürfnisse von Arbeitenden ausreichend zu bedienen und sollte daher die Kundenassoziation seiner Stiefel mit "Komfort" stärken, um im Wettbewerb mit Badger aufzuholen

- Zusätzlich sollten wir beachten, dass Badger einen loyalen Kundenstamm aufgebaut hat: "vergangene Erfahrungen" als Kriterium macht 30 Prozent aus und steht auf Platz 3 der Liste der assoziierten Kriterien

Preisgestaltung

- In der Aufgabenstellung wurde beschrieben, dass Badger eine preisaggressive Arbeitsstiefellinie auf den Markt bringen wird. Um zu kontern, könnte Duraflex die eigene Preisstrategie anpassen und den Stiefelpreis senken

- In Abbildung 4 sehen wir jedoch, dass unter den stärkeren Wettbewerbern im Arbeitsstiefelmarkt nur Steeler den Preis als Kaufkriterium angibt (und dann als niedrigstes Kriterium); möglicherweise, weil sie die kostengünstigere Option in diesem Markt sind

- Da der Preis kein wichtiges Kriterium für Arbeitsstiefel-Konsumenten zu sein scheint, wird Duraflex wahrscheinlich nicht nur keinen großen Nutzen aus dieser Strategie ziehen, sondern auch seine Gewinne dadurch reduzieren

- Wir wissen aus dem Fall, dass Duraflex eine Premium-Preispositionierung hat, und daher kann eine Preissenkung dazu führen, dass der Eindruck entsteht, dass die Qualität sinkt

Kostenanalyse

- Vergleicht man Badger mit Duraflex-Arbeitsstiefeln, wie in Abbildung 5 dargestellt, gibt es einen Schlüsselbereich, in dem Badger proportional und absolut mehr ausgibt als Duraflex: "Material". Dies unterstützt ihre Wahrnehmung von "Qualität / Langlebigkeit" und "Komfort" bei ihren Kunden. Außerdem geben sie mehr für "Arbeitskraft" aus

- Die Händlermarge ist auch bei Badger aufgrund einer signifikanten Präsenz in Sicherheits-/Arbeitsläden niedriger

- Die Ausgaben für Vertrieb und Marketing sind bei Badger geringer. Möglicherweise aufgrund der geringeren Marketinganforderungen für Sicherheits-/Arbeitsläden sowie des etablierten Markennamens bei Arbeitenden. Außerdem hat Badger einen treuen Kundenstamm aufgebaut, und es ist weniger kostspielig, bestehende Kunden zu halten als Neue zu gewinnen

- Badger hat niedrigere Margen (sowohl absolut als auch relativ); angesichts des bereits höheren Marktpreises hat Duraflex nur eine begrenzte Flexibilität, seine Stiefelpreise zu erhöhen; Duraflex könnte seine Marge etwas senken und den Schwerpunkt auf Arbeitskraft und Material verlagern

Die optimale Antwort auf Frage 2

Potenzielle Gründe für das bessere Abschneiden von Badger auf dem Arbeitsstiefelmarkt lassen sich abschließend wie folgt zusammenfassen: Badger-Stiefel werden verstärkt an Orten angeboten, an denen Arbeitsstiefel vermehrt gekauft werden (Läden für Sicherheits- und Arbeitsbedarf ). Dies trifft auf Duraflex-Stiefel nicht zu. Außerdem erfüllen Badger-Stiefel die Hauptansprüche von Arbeitenden an die Stiefel: "Qualität/Langlebigkeit" und "Komfort". Duraflex-Stiefel hingegen erfüllen das Kaufkriterium "Komfort" nicht im gleichen Maße wie Badger-Stiefel. Außerdem hat Badger wettbewerbsfähigere Preise für seine Stiefel, was es dem Unternehmen ermöglicht, einen großen und treuen Kundenstamm aufzubauen. Abschließend ist erwähnenswert, dass Badger mehr Geld für Material ausgibt als Duraflex, was sich unter Umständen in der stärkeren Assoziation von Badger-Stiefeln mit "Qualität/Langlebigkeit" und "Komfort" widerspiegelt. Zuletzt gibt Badger auch weniger für Vertrieb und Marketing aus als Duraflex.

Der Case macht dir Spaß?

Dann könnte ein Praktikum oder Job im Consulting bei Deloitte genau zu dir passen. Informier dich hier über deine Karriereoptionen und Einstiegsmöglichkeiten.

Musterlösung Frage 3

Auf diese Frage gibt es zwei mögliche Antworten. Das Unternehmen kann sich entweder:

- auf die Steigerung seiner Arbeitsstiefel-Aktivitäten konzentrieren oder

- den Schwerpunkt auf Freizeitstiefel legen

Jede Option hat ihre eigenen Begründungen und Auswirkungen.

Tipp von Deloitte

Das Wichtigste bei einer subjektiven Frage ist nicht, was du auf die Frage antwortest, sondern wie du die Frage beantwortest – wähl einen Standpunkt und unterstütz diesen mit einer kritischen Argumentation!

Option 1: Steigerung der Arbeitsstiefel-Aktivitäten

Begründung

- Stellt ca. 40 Prozent des Geschäfts von Duraflex dar (aus Frage 1), was es sehr schwierig macht, diesen Markt gewinnbringend zu ignorieren

- Obwohl Duraflex einen größeren Marktanteil im Freizeitstiefelmarkt hat, wissen wir aus den Informationen, die im Fall gegeben wurden, dass der Freizeitstiefelmarkt kleiner als der Arbeitsstiefelmarkt ist, was auf eine geringere Möglichkeit für ein Anteilswachstum hindeuten könnte; außerdem leiten wir geringere Margen (15 Prozent vs. 21 Prozent) von Freizeitstiefeln ab (aus Abbildung 5)

- In Anbetracht der Tatsache, dass Badger eine neue Arbeitsstiefel-Linie eingeführt hat, scheint das Unternehmen neues Wachstumspotenzial im Arbeitsstiefelmarkt zu sehen, welches Duraflex ebenfalls nutzen sollte

- Der Aufbau eines stärkeren Images unter Arbeitenden könnte dazu führen, dass diese auch andere Duraflex-Schuhprodukte ausprobieren

Auswirkungen

Duraflex-Stiefel sollten in Sicherheits- und Arbeitsläden angeboten werden. Hierbei ist zu beachten, dass Badger unter Umständen Einfluss auf Einzelhändler in diesem Verkaufskanal ausübt, was den Einstieg für Duraflex potenziell erschweren könnte

Aufbau der Wahrnehmung von "Komfort" und "Qualität/Langlebigkeit" bei Arbeitenden

Erhöhen des Kostenanteils für Material und Arbeitskraft, was die Marge des Unternehmens verringern könnte. Es kann einzigartige Nischenpositionierungen für Duraflex geben (Vorschläge sollten gut durchdacht sein)

Einführung einer Submarke oder verstärkte Werbung für die Marke mit Fokus auf Arbeitende: Dies kann Aktionen vor Ort, Werbung in Fachzeitschriften oder Werbung in Magazinen/im Fernsehen während Sendungen mit einer höheren Leser-/Zuschauerschaft von Arbeitenden beinhalten

Option 2: Schwerpunkt auf Freizeitstiefel

Begründung

- Hochburg für Duraflex im Moment (40 Prozent Marktanteil)

- Am schnellsten wachsender Markt

- Stellt ca. 40 Prozent des Duraflex-Geschäfts dar (aus Frage 1), was es sehr schwierig macht, diesen Markt profitabel zu ignorieren

- Die Konzentration zusätzlicher Ressourcen auf den Markt für Arbeitsstiefel würde das Risiko bergen, die Käufer von Freizeitstiefeln (Angestellte und Studierende) zu verlieren

- "Stil" ist das Top-Kaufkriterium für Duraflex (aus Abbildung 4). Aus den Statistiken zu Badger und Steeler wissen wir, dass dies wahrscheinlich kein wichtiges Kriterium für den Arbeitsstiefelmarkt ist. Durch die Konzentration auf den Freizeitstiefelmarkt kann Duraflex zusätzliche Ressourcen aufwenden, um mit den verschiedenen Stilen Schritt zu halten und diese Zielgruppe besser anzusprechen

Auswirkungen

Unwahrscheinlich, dass es zu einer starken Wettbewerbsreaktion kommt, da Duraflex bereits ein dominanter Marktteilnehmer ist

Duraflex wird keine neuen Vertriebskanäle erschließen müssen

Duraflex sollte für den Arbeitsstiefelmarkt eine neue Strategie erarbeiten und damit verbundene Implikationen antizipieren. Entweder Duraflex reduziert seine Marktanteile oder erhält sie aufrecht